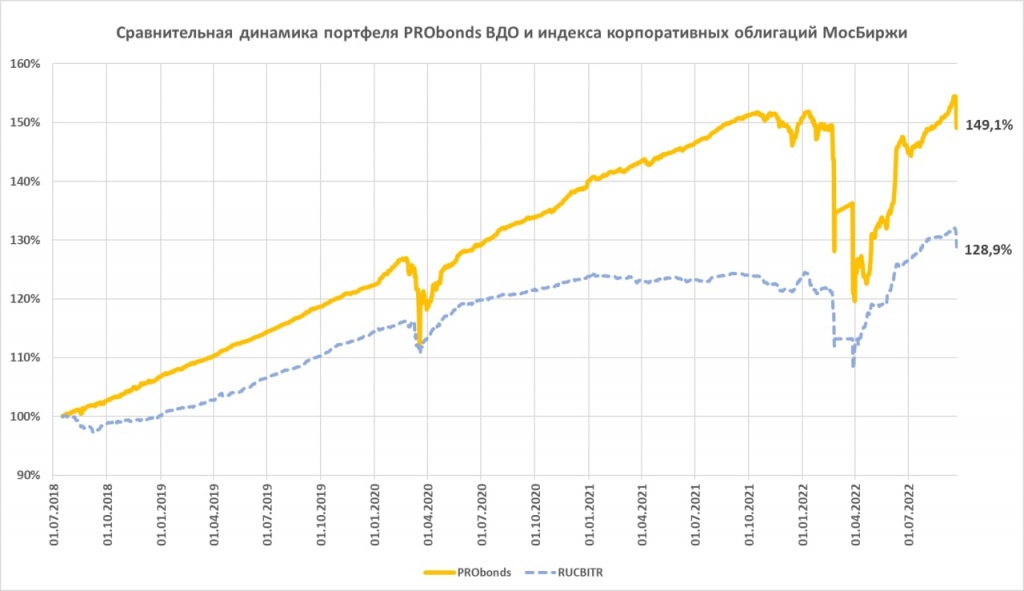

Референдумы и частичная мобилизация спровоцировали падение портфеля PRObonds ВДО сразу на 3,5%. Само по себе, это падение на фоне обвала фондового рынка не выглядит чем-то особенным. Оно даже меньше, чем падение ОФЗ: индекс RGBI, отражающий цены госбумаг, снизился на 4,2%.

И всё же это третье по совокупности скорости и глубины падение за 4 года ведения портфеля.

Сомневаюсь, что полученную травму облигационный рынок залечит быстро. И потому докупать что-то, а желание такое было, пока не буду.

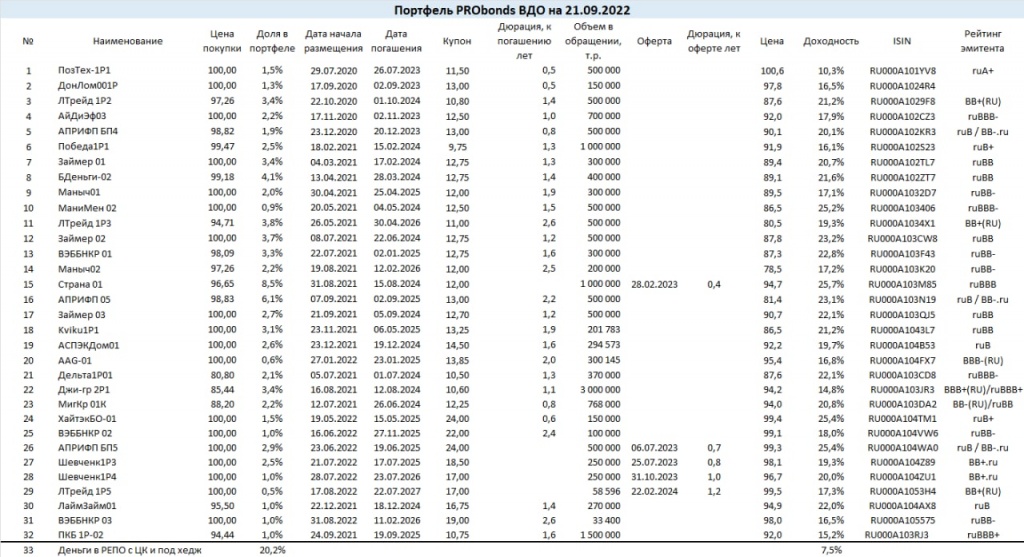

Перспективная доходность портфеля (средняя доходность к погашению входящих в него облигаций и доходность размещения денег в РЕПО с ЦК) достигла 18,1%. Еще в начале недели она была ниже 17%. Вроде бы небольшое отклонение, но в портфель на 1/5 состоит из денег, которые выступили демпфером. Если посчитать только доходность облигаций, то она в среднем составит 20,7%. Ожидаемый результат портфеля PRObonds ВДО за весь 2022 год снизился с 6-6,5% до 4,5-5%.

Падение рынка облигаций обостряет важную проблему. Это проблема растущего, а не снижающегося разрыва между облигационной доходностью и ключевой ставкой. В среду этот разрыв, судя по нашему портфелю, превысил 13%. Давнее определение ВДО как «ключ +5%» выглядит всё более наивным. Но «ключ + 10%», а тем более +13% – это почти гарантия не работающего рынка первичных размещений. Которою можно примерно приравнять в почти гарантии роста дефолтов.

В общем, несколько дней на наблюдение. И по его итогам, или новые покупки облигаций, или дальнейшее сокращение имеющихся.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.